この記事では、派遣社員の給料から引かれる税金や社会保険料などの控除項目について解説します。手取り額を把握し、賢くお金を管理するための参考として、ぜひ最後までお読みください。

- 派遣社員の給料控除の仕組みと手取り額の計算方法

- 給料控除の計算と派遣社員が押さえるべきポイント

- 手取り額を把握するための具体的な方法

- 給料控除を活かした賢い働き方のアドバイス

派遣社員の給料控除の仕組みと手取り額の計算方法

派遣社員の給料からは、社会保険料、雇用保険料、所得税などが控除されます。これらの控除を理解することで、実際に手元に残る手取り額を把握することが可能です。それぞれの控除項目について、以下の順に解説します。

- 社会保険料の控除とその内訳

- 雇用保険料の控除とその計算

- 所得税の控除とその仕組み

- 住民税は控除されない可能性がある

社会保険料の控除とその内訳

派遣社員の給料からは、健康保険料と厚生年金保険料が社会保険料として控除されます。健康保険料は給料の一定割合で計算されます。この率は毎年見直されることがあり、具体的な割合は勤務地や加入している健康保険組合によって異なります。厚生年金保険料も健康保険料と同様に給料に基づいて計算されます。この率は健康保険料と同様に変動する可能性があるため、詳細は年金事務所や勤務先からの通知を参照してみてください。

雇用保険料の控除とその計算

雇用保険料は失業時の給付や職業訓練を支えるために必要な保険料です。給料に応じて一定割合が控除されます。毎月、数百円から数千円程度の範囲で控除されるのが一般的です。

所得税の控除とその仕組み

所得税は年収に応じた税率で計算される国税です。給料から毎月一定額が源泉徴収され、年末調整や確定申告を通じて最終的な税額が決定します。給料の額や扶養家族の有無などによって控除額が変わります。

参考:所得税のしくみ|国税庁

住民税は控除されない可能性がある

住民税は前年の所得に基づいて計算される地方税です。住民税は自治体によって異なる場合があり、所得に応じて均等割と所得割が組み合わされて計算されます。ただし、派遣社員の場合は、控除対象ではないケースがほとんどです。給与明細を確認して控除されていない場合には、お住まいの市区町村から送られてくる納付書に沿って納税します。

参考:個人住民税|総務省

給料控除の計算と派遣社員が押さえるべきポイント

派遣社員の給料控除は、税金や社会保険料など複数の要素に基づいて計算されます。これらの控除を理解することで、手取り額を正確に把握することができます。以下の順に解説します。

- 控除額の計算基準とは

- 派遣会社による控除額の違い

- 年間を通じた控除額の変動要因

控除額の計算基準とは

給料から控除される額は、健康保険料、厚生年金保険料、雇用保険料、所得税などです。これらは給与額に応じて算出され、税率や保険料率は法律で定められています。健康保険料は給与をもとに計算されるため、年収が高くなるほど控除額も増える傾向にあります。これらの控除を把握することで、自分の手取り額を予測することが可能です。

派遣会社による控除額の違い

派遣会社によっては、福利厚生費や管理費などの名称で給料から控除される金額が異なる場合があります。これらは派遣会社が提供するサービスや制度によって変わるため、契約前にはしっかりと確認することが重要です。また、派遣会社によっては独自の健康保険組合を設けており、保険料率が異なることもあります。

年間を通じた控除額の変動要因

年間を通じて給料から控除される額は、昇給や賞与の支給、法定控除の変更などによって変動する可能性があります。昇給や賞与の支給があった場合には、その分給与額が増加し、結果として控除額も増えるのが一般的です。賞与は一時的な収入増となるため、その年の総所得が増え、所得税や住民税の計算基準が変わる可能性があります。昇給や賞与によって手取り額がどのように変動するかを把握しておくことは、年間の収支計画を立てる上で不可欠です。

また、税法や社会保険制度の改正により、控除額が変動することがあります。例えば、税率の見直しや保険料率の変更がおこなわれた場合、自動的に給料からの控除額も変わります。政府の政策や経済状況によっては、予期せぬタイミングで控除額が増減することもあるため、最新の情報に注意を払うことが大切です。

手取り額を把握するための具体的な方法

派遣社員として働く上で、自分の手取り額を正確に把握することは非常に重要です。以下の順に解説します。

- 給与明細の正しい読み方

- 手取り額計算ツールの使い方

- 自己管理による給料と控除の把握

給与明細の正しい読み方

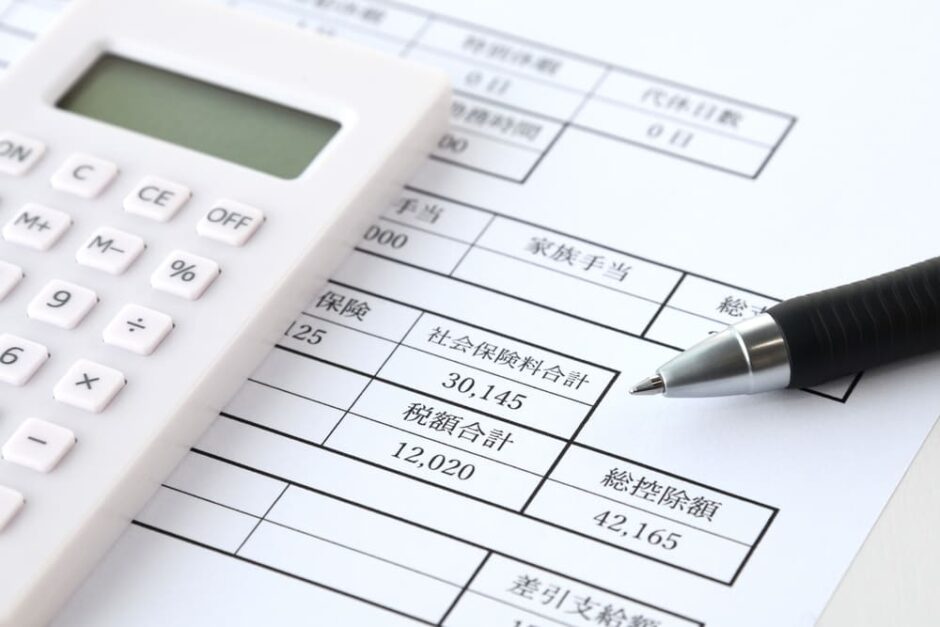

給与明細は、自分の給料がどのように計算されているかを知るために必要な書類です。まず、給与明細に記載されている基本給、時間外労働(残業)手当、各種手当といった収入の部分を確認します。次に、社会保険料、所得税、住民税などの控除項目をチェックし、これらがどのように引かれているかを理解します。最終的に「支給額」などとして表示されている金額が、実際に自分の手元に入る金額です。給与明細を正しく読むことで、収入と支出のバランスを把握し、将来の金銭計画を立てやすくなります。

手取り額計算ツールの使い方

インターネット上には、手取り額を計算するための便利なツールが数多く存在します。これらのツールを使用することで、給与明細を受け取る前におおよその手取り額を知ることができます。計算ツールでは、基本給を入力すると社会保険料や税金の控除額を自動で計算します。これにより、予定される収入に対してどの程度の手取りが見込まれるかを事前に把握することが可能です。ただし、実際の控除額とは差異が生じる場合もあるため、あくまで目安として利用することが重要です。

自己管理による給料と控除の把握

自分の給料と控除を把握するためには、日々の自己管理が不可欠です。給与明細を受け取ったら、それをファイリングするのも方法の1つです。毎月の収入と支出を記録する習慣をつけておくことで、年末調整や確定申告の際に役立つ場合もあります。また、自己管理をすることで、予期せぬ出費や税金の支払いに対しても柔軟に対応できるようになり、安心して働くことができます。

派遣社員の給料の基礎知識について、下記記事にて詳しく解説しています。

こちらもぜひ参考にしてください。

給料控除を活かした賢い働き方のアドバイス

派遣社員として働く際には、給料から控除される項目を理解し、それを活かした働き方をすることが賢明です。以下の点に注意して、節税対策をおこないながらキャリアプランを立て、効果的に働くコツを把握しましょう。

- 節税対策として覚えておきたいこと

- 控除額が多いと感じた場合の対処法

節税対策として覚えておきたいこと

給料から控除される税金を理解し、可能な限り節税をおこなうことが大切です。社会保険料や所得税は収入に応じて変動するため、年末調整や確定申告を適切におこなうことで、過払い税金の還付を受けることができます。また、医療費控除や寄付金控除など、利用できる控除項目を把握しておくことも節税につながります。これらの知識を持つことで、手取り額を最大限にすることが可能です。

控除額が多いと感じた場合の対処法

控除額が予想より多いと感じた場合、まずは給与明細を確認し、どの項目でどの程度控除されているかを把握することが重要です。控除額に疑問を感じたら、積極的に情報を収集し、必要に応じて派遣会社と相談することが望ましい行動といえます。不明点があれば、派遣会社の担当者に問い合わせてみてください。

まとめ:派遣社員の給料から引かれるものを理解し、手取り額を正確に把握しよう

この記事では、派遣社員の給料から引かれる項目について詳しく解説しました。税金や社会保険料など、給料から控除されるものを正しく理解することは、自分の手取り額を把握し、賢く生活設計をする上で非常に重要です。今回の内容を踏まえ、自分の給料明細を見直し、実際の手取り額を確認してみてください。疑問点や不安点がある場合には、派遣会社の担当者に相談することで、より安心して働くことができます。